Svarene på spørsmålene som er sendt inn finner du lenger ned på siden!

Huseierne arrangerte også i år nettmøte om skattemeldingen og bolig. Onsdag 24. mars svarte vi skatteinteresserte medlemmer.

- Erfaringsmessig er det mange som lurer på det samme. Med nettmøtet kan vi svare mange samtidig, forteller forbruker- og kommunikasjonssjef Carsten Pihl.

Sammen med Huseiernes advokat Øistein O. Krokmoen svarte han i nettmøtet.

Bolig er et viktig tema i skattemeldingen

Bolig er et av de områdene i skattemeldingen der det er opp til den enkelte å fylle ut:

- Det er viktig å passe på at du får fradragene du har rett på. Bolig er et av områdene der det fortsatt kreves en del utfylling, forteller Huseiernes advokat Øistein Olsen Krokmoen som er en av våre eksperter som rådgir medlemmer om skatt.

NB: Vi vet at da vil det være noen som ikke har fått skattemeldingen ennå, så vi kommer tilbake med et nytt nettmøte når det nærmer seg innleveringsfrist 30. april! Følg med på nettsidene!

Her er svarene fra nettmøtet om skatt og fradrag!

NB: Noen av de innsendte spørsmålene var for detaljrike og/eller personlige til at vi ønsker å svare på de i nettmøte. Husk at som medlem av Huseierne kan få rådgivning fra oss. Les mer om det her!

Store påkostninger for utleie

Jeg har påkostet mitt hus med omkring 600.000 for å leie det ut som sekundærbolig, men inntektene ligger på 132.000,- i fjor, og vil normalt ligge på 240.000,-- kan man fordele utgiftene fra et år på flere år slik man kan i normale regnskap. Hilsen Heidi

SVAR: Hei Heidi. Påkostninger kan ikke trekkes fra leieinntektene, men vil komme til fradrag ved et fremtidig skattepliktig salg.

Har du imidlertid utført vedlikehold, vil dette kunne fradragsføres. Full fradragsrett for vedlikehold er forutsatt av at du ikke har brukt boligen selv i løpet av de siste fem årene.

Hvis fradragene overstiger inntektene, får du et underskudd. Underskuddet blir trukket fra annen skattepliktig inntekt i skattemeldingen din. Hvis det ikke er tilstrekkelig annen inntekt å fradragsføre dette mot, blir det fremført til påfølgende år.

Hilsen Øistein i Huseierne

Fradrag ved hytteutleie

Ved å leie ut hytte eller anneks skjønner jeg at det skal betales skatt av dette. Jeg har lest det her nå da jeg er medlem i Huseierne. Hvis man leier ut slik hva kan man i såfall trekke av. Hva kan man trekke fra utover forsikring, vedlikehold og kommunale utgifter. Kan man trekke fra strøm når det er inkl. i husleie, internett, kloakk tømning fra lukket tank som går på kommunale avgifter. Kan man trekke av renter på banklån. Hva med renseanlegg til vann jeg har kjøpt til kr 75.000 ca. Og hvilke andre utgifter kan man event. trekke fra. Og hvor skal inntekt og utgifter føreres opp. Hvis jeg vil leie ut et helt hus gjelder da de samme reglene? Med vennlig hilsen Monica

SVAR: Hei Monica. Forutsatt av at du ikke bruker hytta eller annekset selv når det ikke er utleid, kan du trekke fra alle kostnader som knytter seg til bygningen. Som du skriver, omfatter dette forsikring, vedlikehold og kommunale avgifter inkl. gebyrer for tømming av tank. Dersom strøm er inkludert i leien, kan du trekke fra dette. Det samme gjelder internett.

Kostnader ved lån, som renter og gebyrer, vil bli trukket fra automatisk i skattemeldingen din. Disse kostnadene kan du derfor ikke trekke fra leieinntekten i tillegg.

Etablering og kjøp av renseanlegg til vann vil nok ikke kunne trekkes fra. Dette vil trolig betraktes som en påkostning ved eiendommen, og kan derfor ikke trekkes fra leieinntektene.

Inntektene og fradragene føres i skattemeldingen under temaet «Bolig og eiendeler» og undertemaet «+utleie». Velg deretter alternativet «Langtidsutleie av egen bolig, eller utleie av bolig/fritidseiendom som jeg ikke bruker selv». Så får du opp skjema der du fører fradragene og eventuelle inntekter fra 2020.

Hvis du leier ut et hus, gjelder det samme.

For hytte som du leier ut, og samtidig bruker selv når den ikke er utleid, får du ikke fradrag som nevnt ovenfor. Da får du kan et standardfradrag på 10.000 kroner + 15 % av det overskytende du tjener i løpet av et år.

Hilsen Huseierne ved Øistein

Kjøpt bolig står ikke i skattemeldingen

Jeg har solgt leilighet og kjøpt enebolig i 2020. Har ikke bodd i leiligheten Begge er sekundærboliger. Ser ikke noen steder dette er nevnt i meldingen. Måtte låne penger til kjøp. Hvordan forholder jeg meg til dette. Jeg bor i egen leilighet, og min sønn i huset. Mvh Wera

SVAR: Hei Wera. Dersom du ikke har bodd i leiligheten du solgte, må du rapportere inn gevinsten i skattemeldingen. Gevinsten vil da være skattepliktig, og blir beskattet med 22 %. Dette gjør du under temaet «Bolig og eiendeler» og undertemaet «+Gevinst eller tap ved salg av eiendom».

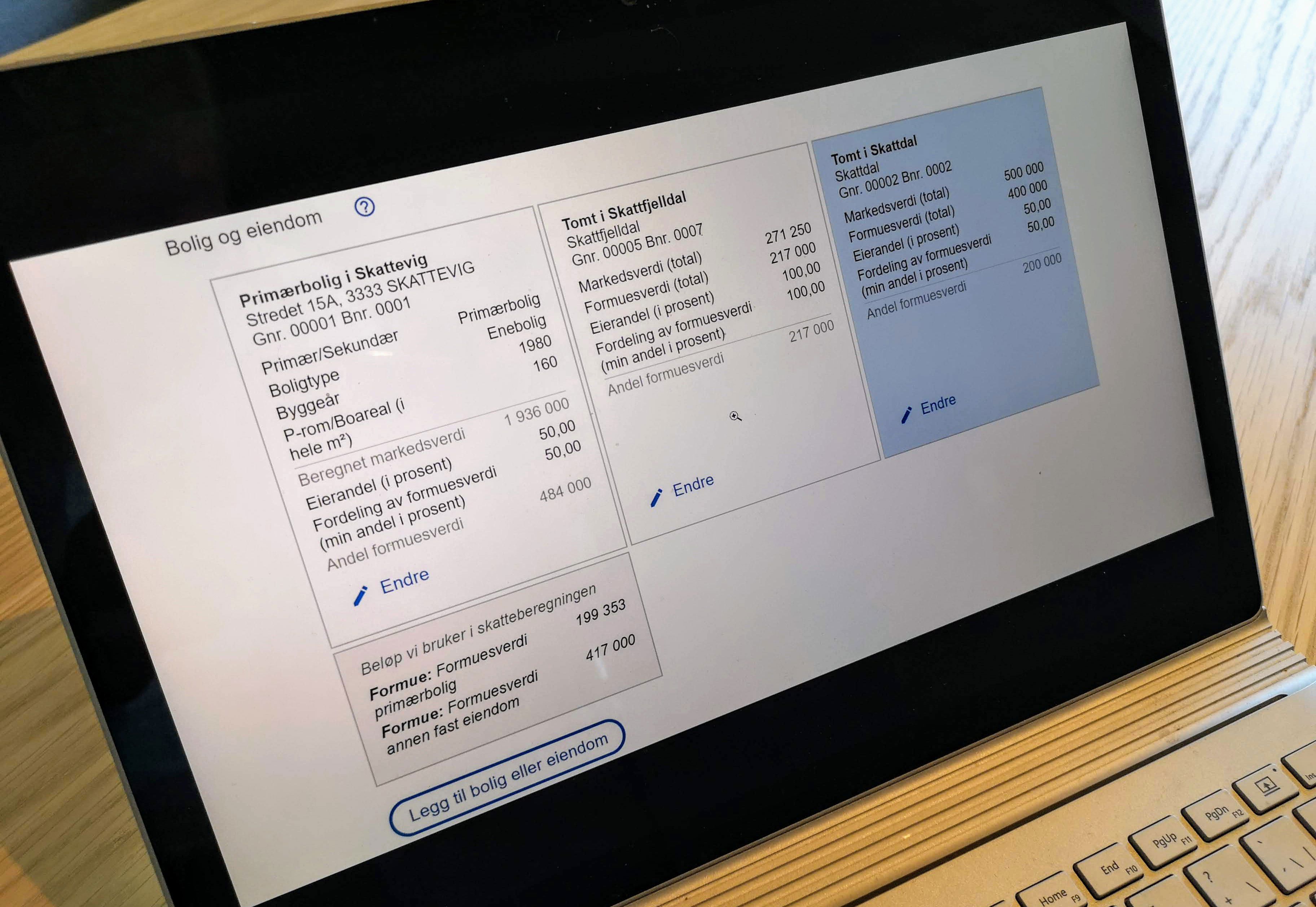

Boligen må føres opp som en del av formuen din. Dette gjør du også under «Bolig og eiendeler» og Legg til bolig eller eiendom».

Hilsen Øistein i Huseierne

Endret formuesverdi ved kommunesammenslåing

Vår boligeiendom i indre Østfold kommune er omfattet av en overgangsregel vedtatt som følge av kommunesammenslåingen. Formuesverdien er høyere i år enn tidligere år. Denne verdien kan være for høy og vi kan derfor velge å benytte prisjustering til 2019 verdi. Hva er fordelene og evt. ulempene med dette? Mvh Frank

SVAR: Hei! Bruk den verdien som ligger nærmest markedsverdien på boligen. Formuesverdien til skatteetaten skal settes ut fra markedsverdien på boligen, så velg den som er nærmest. Hvis du er usikker på boligverdien, går det for eksempel an å ringe en lokal eiendomsmegler for å høre.

Hvis ingen av disse verdiene treffer særlig godt, går det alltids an å klage.

Du finner mer om det her: Slik klager du på formuesverdien på boligen

Mvh Huseierne v/Carsten

Forskjell på vedlikehold og oppgradering

Ved utleie av sekundærbolig er det muligheter for fradrag av vedlikeholdsutgifter. Hva defineres som vedlikeholdsutgifter ? Hvor går grensen mellom vedlikehold og oppgradering av bolig? Hilsen Ole Jørgen

SVAR: Hei Ole Jørgen. Det er riktig at vedlikeholdskostnader kan trekkes fra leieinntektene, mens påkostningskostnader ikke kan trekkes fra. Det sistnevnte vil imidlertid komme til fradrag den dagen du eventuelt selger med skatteplikt.

Kort fortalt er vedlikehold noe som bringer boligen tilbake til opprinnelig stand, mens påkostninger er standardhevinger, endringer, påbygg, tilbygg og lignende. I noen tilfeller kan det være vanskelig å skille disse to fra hverandre, og enkelte typer arbeid kan delvis være vedlikehold og delvis påkostning. Bygger du for eksempel et nytt bad, vil en del av dette kunne være vedlikehold, mens merkostnadene ved å bygge et mer eksklusivt bad vil være påkostningskostnad.

Eksempler på vedlikehold

- Senere maling av huset

- Utskifting av gulv, panel på vegger innvendig og utvendig, dører, vinduer til samme standard som tidligere

- Sliping av parkett

- Reparasjon til samme standard som tidligere

- Utskifting av varmtvannsbereder med tilsvarende størrelse

- Montering av badekar, blandebatteri, kraner, skjermvegg og dusjutstyr er vedlikehold hvis det var badekar, skjermvegg osv. der tidligere

- Utskifting av røropplegg

- Dersom bad flyttes til et annet rom i huset, er dette påkostning. Behovet for utskiftninger på det gamle badet til samme standard som tidligere, anses å være vedlikehold.

- Utskiftning av kjøkkeninnredning som har normal standard i dag der det tidligere var en kjøkkeninnredning av normal standard

Eksempler på påkostninger

- Riving og flytting av en vegg for å få større rom

- Førstegangs maling av hus

- Førstegangs isolering ved f.eks. ved innblåsing av mineralull i vegger på et eldre hus

- Skiftes et tolagsvindu til trelagsvindu anses kostnaden utover det et tolagsvindu koster å være påkostning

- Dersom bad flyttes til et annet rom i huset, vil merkostnaden dette innebærer i utgangspunktet være påkostning. Derimot vil arbeid knyttet til et tenkt vedlikehold som måtte vært utført på det gamle badet, anses som vedlikeholdskostnader.

- Utvidelse av det elektriske anlegget

- En andel av utskiftingskostnadene knyttet til skifte fra vedovn til pelletsovn. Merkostnaden ved kjøp og installasjon av pelletsovn regnes som påkostning.

- Utskifting til større varmtvannsbereder. Merkostnaden ved kjøp og evt. installasjon av større varmvannsbereder regnes som påkostning

- Utvidelse av røropplegg

Hilsen Øistein i Huseierne

Dokumentasjon av fradrag ved utleie

Vi har et hus vi leier ut. Er det nødvendig å legge ved egen/mer utfyllende dokumentasjon på inntekter/fradrag eller holder det å fylle ut ligningspapirene? Vi har hatt store vedlikeholdskostnader i år og vil derfor gå med underskudd... Mvh Ann Elin

SVAR: Hei Ann Elin. I utgangspunktet trenger dere ikke legge ved dokumentasjon, bilag og kvitteringer. Dette er likevel noe dere må ha i bakhånd i tilfelle Skatteetaten spør.

Siden dere har hatt store vedlikeholdskostnader i 2020, og går med underskudd, vil Skatteetaten sannsynligvis etterspørre mer info. Det er nok derfor fornuftig at dere setter opp en oversikt over hva som har blitt utført, og sender dette som et vedlegg til skattemeldingen.

Hilsen Øistein i Huseierne

Fradrag for gressklipping og snømåking ved utleie

Har utleie hus, og bruker familiemedlemmer for (egne barn/ barn jeg er onkel til) for klipping av plen, snømåking -maling etc lett vedlikehold. Hvor mye kan disse tjene pr person uten at de må gi det opp ovenfor skattemyndighetene ? Jeg gir opp beløpet på RF 1189, som de har tjent på dette. Hilsen Bjørnar

SVAR: Hei Bjørnar. Her gjelder det en grense på 1000 kroner per person per år (6000 kroner hvis man det gjelder arbeid i tilknytning til eget hjem eller hytte).

Idet oppdragstaker som utfører arbeid på utleiebolig tjener mer enn 1000 kroner per år, må det altså innberettes som lønn.

Hilsen Øistein i Huseierne

Formuesskattlegging av bolig bare eid deler av året

Jeg kjøpte leilighet i fjor med overtakelse 01.12.20. Hele 2020 bodde jeg i leid leilighet som også var min folkeregistrerte adresse. I skattemeldingen står min kjøpte leilighet oppført som sekundærbolig. 1) Er det korrekt at den kjøpte leiligheten skal være sekundærleilighet ettersom jeg bare leide folkereg. bopen? 2) Skal verdien av den kjøpte leiligheten beskattes i sin helhet eller forholdsmessig for bare en måned siden jeg kun eide den fra og med desember 2020? Hilsen Kristine

SVAR: Hei Kristine. Det avgjørende for hva du skal få oppført som formue i skattemeldingen for 2020, er hva du var eier ved utgangen av året. Det er derfor riktig at verdien av denne leiligheten skal føres opp i skattemeldingen, ikke bare en forholdsmessig del av verdien.

For at leiligheten skal regnes som din primærbolig, må du ha flyttet inn og hatt registrert bostedsadresse her innen utgangen av året. Dette gjelder selv om du bare leide en annen leilighet.

Hilsen Øistein i Huseierne

Fradrag ved utleie deler av året

Utleie fra 1.12 20, skal all forsikring, kommunale avgifter mm fradraget være 1/12 det første året? Lurer på om vedlikeholdsfradrag før utleie kan trekkes fra med hel sum i 2020? Må alle kvitteringer sendes inn? Hilsen Gunn

SVAR: Hei Gunn. Når du kan har leid ut i 1 av 12 måneder i 2020, får du også bare fradrag for 1/12 av de løpende driftskostnadene (kommunale avgifter, forsikringer og lignende) ved boligen.

Når det gjelder vedlikeholdskostnadene, er det i utgangspunktet kun fradragsrett for vedlikehold utført mens boligen var inntektsgivende. Hvis dette imidlertid er en bolig du har bodd i selv før utleien, vil det ikke være fradragsrett for vedlikehold utført i 2020.

Hilsen Huseierne ved Øistein

Økt verdi på bolig etter kommunesammenslåing

Hei, jeg har tidligere bodd i Nedre Eiker, men etter en kommunesammenslåing, bor jeg nå i Drammen kommune. Skatteetaten mener at verdien på min bolig har steget med ca 800.000 kroner etter kommunesammenslåing. Huset mitt står på samme sted, ingen har pussa det opp, det er fortsatt snart 60 år gammelt. Verdien på huset mitt har ikke stigi så mye. Hvor tar de dette fra? Hvis huset mitt plutselig lå i Drammen sentrum så hadde jeg forstått, men det ligger fortsatt på et jorde, uten offentlig avløp. Ny beregnet markedsverdi er 4.323.327 kr, hvis noen hadde tilbudt meg den summen tror jeg at jeg solgt med en gang.

De erkjenner at prisen "kan være for høy" og tilbyr en prisjustert 2019 verdi på kroner 3.727.524. Denne prisen er også for høy, i 2019 ble jeg oppført med formue i bolig på 880.795, det tilsier vel en markedspris på ca 3.550.000 kroner, dette er også litt i overkant, men jeg har vurdert at at en takstmann som skal vurdere markedsprisen, koster så mye at det ikke lønner seg.

Verdi på bolig er vel formueskatt? Hvor mye ekstra skatt vil skatteetatens prisjustering utgjøre? Hva er koster det for en takstmann for å gjøre en tilstandsrapport på boligen? Hilsen Helge

SVAR: Dette med økte formuesverdier etter kommunesammenslåinger ser vi flere har fått utfordringer med. Grunnen er at formuesverdien hos Skatteetaten regulerer formuesverdiene grovt sett etter størrelsen på boligen og priser for kommunen. Så her har nok boligprisene fra Drammen «smittet» til dere.

Løsningen er som du skriver å klage. For å gjøre det godtar Skatteetaten tre typer dokumentasjon

- takst fra takstmann

- verdivurdering/etakst fra eiendomsmegler (se eksempel under)

- dokumentasjon på salgsverdi av omtrent lik bolig i området

Hvis du ikke kan finne det siste, ville jeg ringt en lokal eiendomsmegler for å høre om hva de skal ha for å lage en verdivurdering/etakst. Evt ringe en lokal takstmann for å høre hva de skal ha for å lage en lokal takst. Vi har dessverre ikke oversikt over lokale priser.

Mer om klage på formuesverdi finner du her: Slik klager du på formuesverdien på boligen

Mvh Huseierne v/Carsten

Reklassifisering av primærbolig til sekundærbolig ved utleie

Jeg har flyttet sammen med min nye samboer til en ny leilighet. Min tidligere enebolig som var min primærbolig leies ut. Leieforholdet startet i oktober 2020. Samtidig har jeg en fritidsbolig i en annen kommune. Løten. Ved gjennomgang av årets skattemelding for 2020 ser jeg at min tidligere enebolig har blitt en sekundærbolig og at fritidsboligen fremdeles er fritidsbolig. I 2019 var eneboligen satt til ligningsverdi 1.140.638 og beregnet markedsverdi 4.562.551 fritidsboligen satt til 406438 og beregnet markedsverdi 1.140.638 For 2020 Eneboligen markedsverdi 4.400.000 fritidseiendommen 406.438 Skatten derimot er øket for de to eiendommene : fra 11.679 til 40.000 Er dette riktig? og er klassifiseringen som sekundærbolig rett? Skattemessig er det jo en enorm forskjell. Mvh Rune

SVAR: Hei Rune. Ja, dette er nok dessverre korrekt.

Primærbolig er bolig som eieren selv er bosatt i ved utgangen av året. Primærbolig verdsettes skattemessig til 25 % av beregnet verdi.

Sekundærboliger er bolig man er eier av, men ikke bosatt i ved årets utgang. Sekundærbolig verdsettes skattemessig til 90 % av beregnet verdi.

Siden du flyttet ut i oktober 2020, blir altså boligen din klassifisert som en sekundærbolig i skattemeldingen for 2020. Den skattemessige verdsettelsen øker derfor fra 25 til 90 % av beregnet verdi, som igjen påvirker din samlede skatteformue - og formuesskatt.

Hilsen Huseierne ved Øistein

Fradrag ved refinansiering og kjøp av bolig

Vi byttet bank og tok opp 2 nye lån i november/desember 2020 og kjøpte oss hus nr 2 (skal leie ut i løpet av 2021) Er det noe vi kan skrive av på skatten i forbindelse med huskjøp og bytte av bank og det at vi i dag sitter med 2 nye lån? mvh Ann Iren

SVAR: Fradrag for bytte av bank – refinansiering – kan dere få. Dette er når man har byttet bank for å få lavere renter. Men NB: Man får ikke fradrag for bankbytte når dette skjer i forbindelse med huskjøp! Dette kan virke bakvendt, men sånn er reglene.

Men det ser ut til at dere har byttet bank for å få lavere lån på huset dere bor i, og det kan dere får fradrag for. Da kan dere trekke fra utgifter til tinglysing, takst/etakst, og lignende. Dette skal føres i post 3.3.6. I den nye skattemeldingen er dette samme sted som gjeldsrentene står.

Mvh Huseierne v/Carsten

Må jeg betale formuesskatt?

Jeg har boliglån på ca. 40% i sekundærbolig men står i skattemelding at jeg eir den bolig på 100%. Må jeg betale formueskatt på det? Mvh Renato

SVAR: I skattemeldingen vil eierandelen din alltid stå oppført. Og eier du hele huset, blir det 100 prosent eierandel. Formuesskatt må du ikke betale før den skattemessige formuen din var over 1,5 millioner kroner ved utgangen av 2020.

Formuesskatten for sekundærboliger beregnes av 90 prosent av verdien på boligen. Det er litt få opplysninger her om hva du har ellers av eiendeler, så det er vanskelig å svare direkte på om du må betale formuesskatt eller ikke. Mvh Huseierne v/Carsten

Gjeld i skattemeldingen

Vi er to søsken som eier en leilighet 50 % hver. Vi har et felles privat boliglån som vi nedbetaler likt på. I skattemeldingen er hele gjenstående gjeld fra dette lånet ferdig utfylt på begge. Er dette riktig, fordi vi er ansvarlige for hverandres del også? Eller skal vi dele på to, og rette det i skattemeldingen? Hilsen Kamelia

SVAR: Hei Kamelia. Det blir ikke riktig at begge får oppført hele gjelden i sin skattemelding, når dere har ansvaret for å betale halvparten hver. Dere må derfor korrigere i skattemeldingen, slik at gjelden blir fordelt med en halvpart på hver av dere.

Hilsen Huseierne ved Øistein

Skatt av utleiebolig – fordeling mellom ektefeller

Min ektefelle og jeg eier sammen 50/50 en tomannsbolig, som vi leier ut. Hvordan skal inntekter og vedlikeholdskostnader fra leieforholdene best fordeles og føres i skattemeldingene våre.? Mvh. Asbjørn

SVAR: Hei Asbjørn. Som ektefeller står dere fritt til å fordele overskuddet fra utleien slik dere måtte ønske. Overskuddet kan derfor føres på den ene, eller for eksempel med en halvpart på hver.

Som regel har ikke det ingen betydning hvem inntekten føres på, med mindre den ene ektefellen har svært lav inntekt (under 51 300 kroner). I så fall bør inntekten føres på vedkommende sin skattemelding.

Hilsen Øistein i Huseierne

Skatte ved salg av hytte

Hei. Vi kjøpte en feriebolig i september 2009 og har brukt den i helger og ferier. (ikke leid ut). Vi solgte den i juni 2020 p.g.a mannens parkinsonsykdom. Og nå lurer vi på om salget er skattepliktig. Mvh. Kari

SVAR: Hei Kari. Her virker det som at salget vil være skattefritt.

Salg av fritidsbolig er nemlig skattefritt når man har eid eiendommen minst fem år, og brukt den som sin egen fritidsbolig i minst fem av de siste åtte årene.

Du skriver at dere har eid boligen siden 2009, og at dere har brukt den jevnlig i ferier og helger. Da er begge vilkårene for skattefritt salg oppfylt, og dere slipper å skatte av gevinsten.

Hilsen Øistein i Huseierne

Formuesverdi på sekundærbolig

Jeg eier en sekundærbolig i Trondheim på 31kvm. Den har fått en beregnet markedsverdi på 2.231.402-, hvordan beregner Skatteetaten dette? Jeg betalte 750000 i 2017. Månedlige fellesutgifter er 6300-. Hilsen Inger Helene.

SVAR: Når formuesskatten skal beregnes setter Skatteetaten er beregnet markedsverdi. Denne beregnes grovt sagt ut fra størrelsen på boligen og kvadratmeterprisen i området. Hvis du mener at denne verdien er feil, kan du klage på det. Les mer om hvordan du klager her: Formuesverdi på bolig, slik klager du

Mvh Huseierne v/Carsten

Fradrag for innboforsikring ved utleie

Kan jeg kreve fradrag for innbo forsikring for min leilighet som jeg leier ut? Mvh, Nenad

SVAR: Hei Nenad. Ja, du kan fradragsføre premie for innboforsikring, og en rekke andre kostnader.

Se mer om fradragsføring her: Fradrag ved skattepliktig utleie

Hilsen Øistein i Huseierne

Skatteplikt på utleie?

Vi har sekundær bolig i en annen kommune enn den vi bor i. Vi leier ut under 50% av denne. En av oss jobber i denne kommunen i 20% stilling og bruker huset som overnattingssted når hen er på jobb. Må vi da betale skatt av leieinntektene? Mvh Bård

SVAR: Hei Bård. Utleie av pendlerbolig er skattepliktig, selv om under halvparten leies ut.

Husk da at dere får fradrag for en andel av kostnadene ved boligen. Denne andelen avhenger av leieverdien på den delen som leies ut versus den delen som benyttes selv.

Se mer om fradragføring på vår temaside: Fradrag ved skattepliktig utleie

Hilsen Øistein i Huseierne

Fradrag når sameiet har skiftet dører

Sameiet jeg bor i har skiftet hoveddører og bakdører til godkjente branndører. For hver seksjonseier (8 stk) har dette blitt kr. 167.252,-. Er dette fradragsberettiget i selvangivelsen? Hilsen Tor

SVAR: Hei Tor. Nei, dette er ikke fradragsberettiget.

En forutsetning for fradragsføring her er at kostnaden knytter seg til en skattepliktig leieinntekt. Hadde du leid ut leiligheten din, vil du derfor kunne fått fradrag for deler av denne kostnaden.

Hilsen Huseierne ved Øistein

Fradrag ved refinansiering og kjøp av bolig

Vi byttet bank og tok opp 2 nye lån i november/desember 2020 og kjøpte oss hus nr 2 (skal leie ut i løpet av 2021) Er det noe vi kan skrive av på skatten i forbindelse med huskjøp og bytte av bank og det at vi i dag sitter med 2 nye lån? mvh Ann Iren

SVAR: Fradrag for bytte av bank – refinansiering – kan dere få. Dette er når man har byttet bank for å få lavere renter. Men NB: Man får ikke fradrag for bankbytte når dette skjer i forbindelse med huskjøp! Dette kan virke bakvendt, men sånn er reglene.

Men det ser ut til at dere har byttet bank for å få lavere lån på huset dere bor i, og det kan dere får fradrag for. Da kan dere trekke fra utgifter til tinglysing, takst/etakst, og lignende. Dette skal føres i post 3.3.6. I den nye skattemeldingen er dette samme sted som gjeldsrentene står.

Mvh Huseierne v/Carsten

Formueskatt i eierseksjonssameie

Er det korrekt at seksjonseiere i et eierseksjonssameie, skal formuebeskattes av innestående på sameiet driftskonto? Vi har regnskapsførsel i et boligbyggelag, som sender skattemeldinger til eierne og til skatteetaten. Er ikke formueskatt noen skal betale av den formue, reelle verdier, som sameiet evt. råder over. Sameiet har verken gjeld eller formue. Må et sameie med bare få seksjoner (11) sende inn skattemelding for sameiet? Hilsen Evy

SVAR: Hei Evy. Ja, det er korrekt at seksjonseierne skal få oppført sin andel av sameiets eventuelle formue. Årsaken til det er at et sameie ikke er en selvstendig skattyter. All formue, gjeld og inntekter skal derfor føres på seksjonseierne. Sameiet har derfor heller ingen egen skattemelding.

Styret og evt. forretningsfører har imidlertid ansvaret for å rapportere inn opplysninger om sameiets inntekter, formue og gjeld til Skatteetaten.

Hilsen Øistein i Huseierne.

Fradrag for oppussing av utleieleilighet

Jeg har en utleieleilighet som var helt nedslitt og som jeg måtte pusse opp ifjor. har jeg forstått det riktig at slike kostnader kan trekkes fra på utleieinntektene? hvilke skjema skal brukes og hvilke bilag/dokumentasjon kreves? Hilsen Carl-Otto

SVAR: Hei Carl-Otto. Så lenge dette ikke er en leilighet du har brukt selv i løpet av de fem siste årene, får du fullt fradrag for alle kostnader som knytter seg til vedlikehold av leiligheten.

Pass imidlertid på at du ikke fradragsfører kostnader som knytter seg til eventuelle påkostninger. Påkostningskostnader kan nemlig ikke trekkes fra. Skillet mellom vedlikehold og påkostninger er litt komplisert, men enkelt forklart er vedlikehold en type arbeid som bringer boligen tilbake til opprinnelig stand. Påkostninger er standardhevinger og endringer ut over vanlig vedlikehold.

Fradragene føres i skattemeldingen under temaet «Bolig og eiendeler» undertemaet «+utleie». Velg deretter alternativet «Langtidsutleie av egen bolig, eller utleie av bolig/fritidseiendom som jeg ikke bruker selv». Så får du opp skjema der du fører fradragene og eventuelle inntekter fra 2020.

Du trenger ikke legge ved bilagene, men det er viktig at du har disse i bakhånd, i tilfelle Skatteetaten spør.

Ta også gjerne en titt på vår temaside om fradragsføring her: Fradrag ved skattepliktig utleie

Hilsen Huseierne ved Øistein

Utleie i tomannsbolig

Hei, vi leier ut to leiligheter i en tomannsbolig, og en av dem til vår niese. Hun betaler kr. 8.500,- i husleie pr. mnd, det er omtrent like mye som dem andre vi leier ut til i etasjen over. Strøm, internett og tv er ikke inkludert i leien. Hvor mye av leieinntekten fra niesen er skattefri? Mvh. Asbjørn

SVAR: Hei Asbjørn. Hovedregelen er at leieinntekt er skattepliktig. Det er aktuelt med skattefri utleie når man leier ut en del av sin egen bolig, og eier bor i minst halvparten selv. Jeg forstår deg slik at dette ikke er en bolig dere bor i selv, og da vil leieinntektene i utgangspunktet være skattepliktige.

Ellers kan utleie til noen i nær familie kan også være skattefritt, men kun dersom leietakeren/slektningen betaler en leie som tilsvarer de faste løpende kostnadene ved leiligheten. I din situasjon har dere satt en leie som er omtrent like høy som i den andre leiligheten. Da faller dere også utenfor fritaket her.

Oppsummert virker det som at begge leieinntektene her er skattepliktige.

Men husk at dere får fradrag for de fleste kostnadene ved boligen. Dette omfatter forsikringer, kommunale avgifter, vedlikehold, eiendomsskatt og lignende.

Se vår temaside om fradragsføring her: Fradrag ved skattepliktig utleie

Hilsen Huseierne ved Øistein

Får jeg fradrag for kompensasjon på slitasje?

Hytta på Skeikampen leies ut ca 60 dager i året for å dekke utgifter. Kan en søke reduksjon av eiendomsskatt for å kompensere for slitasje osv? Argumenter som kan brukes? Mvh Rune

SVAR: Det er ikke mulig å få fradrag i eiendomsskatten for slitasje mm. Men du får det når inntektene for hytten beskattes. Hytteutleie skattlegges ved at de første 10.000 kronene er skattefrie, deretter skatter du av 85 prosent av inntektene. Det vil i praksis si at du får 15 prosent fradrag. Dette fradraget skal dekke slitasje og andre utgifter. (Hytteutleie hele året skattlegges fullt ut, og da får du fradrag for de konkrete utgiftene.) Mer om hytteutleie finner du her: Skatt ved utleie av hytte og fritidsbolig

Mvh Huseierne v/Carsten

Utleie av både hytte og kjellerleilighet

Jeg har hatt korttidsutleie av en kjellerleilighet og samtidig leid ut noen uker på hytta (begge i samme kommune). Ifølge regelverket er det et bunnfradrag på kr 10 000.- når skatten skal beregnes. Kan jeg trekke av dette beløpet på begge steder, eller bli inntektene slått sammen og deretter fratrukket nevnte beløp? Hilsen Jan

SVAR: Hei Jan. Dette bunnfradraget på 10 000 kroner gjelder for hver eiendom. Du får altså ett bunnfradrag på 10 000 kroner på korttidsutleien i kjellerleiligheten, og ett bunnfradrag på 10 000 kroner for hytta.

Hilsen Huseierne ved Øistein

Fradrag når solgt bolig med tap

Jeg solgte en leilighet med et relativt stort tap i fjor. Leiligheten ble kjøpt som en investering og brukt til utleie, men markedet i Rogaland kollapset rett etter at jeg kjøpte den. Har jeg mulighet til å skrive av tapet på skatten, hvis ja, hvordan gjør jeg det? Hilsen Anders

SVAR: Hei Anders. Ja, her får du fradrag for tapet. Siden du ikke har bodd i leiligheten selv, ville en gevinst være skattepliktig. Da vil du få tapsfradrag når du selger med tap.

Du beregner tapet i skattemeldingen, under temaet «Bolig og eiendeler» og «+Gevinst eller tap ved salg av eiendom». Når dette er lagt riktig inn, vil tapet bli fradragsført mot annen inntekt.

Hilsen Huseierne ved Øistein

Fradrag for oppussing av utleiedel i egen bolig

Hei! Jeg har enebolig m/utleie sokkeletasje. Min boligdel i første etasje er større enn utleiedel på 120 kvm. Sommer 2020 ble det renovert i utleiedel (etter 20 år). Kan den utgift føres til fradrag på selvangivelsen (etter dokumentasjon)? Hilsen Karin.

SVAR: Slik du beskriver dette, høres det ut som om leien i kjelleren er skattefri. Da får du heller ikke fradrag for oppussing/renovasjon. (Hvis du betaler leie, vil du kunne få dekket vedlikeholdsutgifter, men ikke oppgradrering. Oppgradering går til fradrag ved salg av boligen. Mer om dette her: https://www.huseierne.no/alt-om-bolig/skatt--avgift/skatt-ved-utleie-av-bolig/skattepliktig-utleie/)

Mvh Huseierne v/Carsten

Hvordan beregnes verdien til formuesskatt og eiendomsskatt

Mitt spørsmål er hvilken prosentvise verdi av markedsverdi på privatbolig kommunen kan regne Eiendomsavgiften av. Mvh Thorleif

SVAR: Det er litt uklart om du mener formuesverdien (ligningsverdien) i Skattemeldingen, eller om du mener eiendomsskatten til kommunen.

Formuesverdien skal være på 25 prosent av boligens markedsverdi når det er boligen du bor i (primærbolig), og 90 prosent av markedsverdi for utleieboliger. (Sekundærbolig).

Eiendomsskatten vil beregnes av 70 prosent av markedsverdien.

Mer om beregningen finner du her: https://www.huseierne.no/nyheter/eiendomsskatt-og-formuesskatt---slik-henger-de-sammen/

Mvh Huseierne v/Carsten

Gevinstskatt etter skilsmisse

Hei! Et ektepar har eid en bolig over flere år. Ved skilsmisse flytter ut den ene og damen sitter med bolig pga. barna. Etter 4-5 år velger de å selge boligen. Han som hadde flyttet ut har vært lengre enn 2 år ute av huset. Må han betale skatt for gevinsten /prisstigningen men hun slipper siden hun har bodd der i hele tiden?? Takk på forhånd. Mvh. Sahhat

SVAR: Hei Sahhat. Nei, han som flyttet ut trenger ikke å betale skatt.

Selv om vedkommende har flyttet ut og ikke har opptjent tilstrekkelig botid (minst 12 av de siste 24 månedene), vil han godskrives botiden til hun som har blitt boende i boligen.

Salget vil derfor være skattefritt for begge to.

Hilsen Huseierne ved Øistein

Fradrag for møbelslitasje ved utleie

Vi har et utleiehus med 3 leiligheter som leies ut. Leieboerne har kontrakt på 3 år. Det leies ut delvis møblert (dvs. vaskemaskin/tørketrommel/ kjøleskap /oppvaskmaskin). Vi har ikke bodd i huset selv på mange år, og har ikke planer om å bo der i nærmeste fremtid. Kan vi benytte oss av standardfradraget på 15 prosent for slitasje på inventar? Hvis vi kan det, så kan vi vel ikke trekke fra kjøp av slikt utstyr? Fint om dere kan forklare litt rundt disse reglene... Hilsen Ann Elin

SVAR: Nei, her kan dere ikke benytte dere av standardfradraget. Dette gjelder nemlig kun hvis det er snakk om innbo man bruker før og etter utleien, og utleien er på inntil tre år.

Når man ikke kan bruke dette standardfradraget, følger man saldoavskrivningsreglene. Det betyr at dere kan fradragsføre innkjøp av møbler og innbo direkte det året dere gjør innkjøpet, forutsatt av at gjenstanden koster under 15.000 kroner. Et kjøleskap som koster 5000 kroner kan altså fradragsføres i innkjøpsåret.

Møbler og innbo som koster 15.000 kroner eller mer, kan saldoavskrives med 20 % per år. Har du for eksempel kjøpt en sofa som koster 20.000 kroner, kan denne sofaen avskrives det første året med 4000 kroner, som da trekkes fra leieinntekten. Det neste året er restverdien 16.000 kroner, og da blir 20 % av dette 3200 kroner, som kan trekkes fra det andre året, osv.

Hilsen Huseierne ved Øistein

Flyttet rett før jul – bolig skattlegges som sekundærbolig

Vi solgte vår primærbolig rett før jul, med overtakelse i januar d.å. Pga rettigheter til barnehage osv meldte vi flytting rett før nyttår. Nå er vi skattet uten primærbolig, og med huset vårt som sekundærbolig. Vi bor i dag hos familie i påvente av byggeprosess, og vi har derfor ingen annen primærbolig. Formuesverdi blir jo mye høyere slik det står nå. Er det mulig å gjøre noe med dette eller har vi driti oss ut fordi vi meldte flytting tre dager for tidlig? På forhånd takk for svar. Hilsen Victoria

SVAR: Hei Victoria. For at boligen skal verdsettes som primærbolig, må dere ha hatt boligen som hjemmet deres den 31. desember 2020. Skatteetaten ser her på folkeregistrert adresse, men forutsatt av at registreringen har vært korrekt.

Dersom det er slik at dere fortsatt bodde i boligen ved utgangen av året, ville jeg derfor forsøkt å henvende meg til Skatteetaten og forklare hva som har skjedd, i håp om at dere kan få godkjent boligen som primærbolig for 2020.

Hilsen Huseierne ved Øistein

Feil sum på korttidsutleie er rapportert

I skattemeldingen står leiesummen fra formidler som ikke stemmer. Summene er mye høyere enn årsoppgave. Kan jeg rette opp dette i skattemeldingen? Vedlikeholdkost for utleier feks maler slitasje vegg og bytter lampen og andre reperasjonskostnad som utleier dekker. Kan disse oppføres inn i skattemeldingen? Er det 15% avdrag fra leie ut møblert? Hilsen W.Q.

Svar: Hei! Det hender og det rapporteres inn feil tall til Skatteetaten. Dette kan du enkelt endre i skattemeldingen, men dobbeltsjekk at du endrer til riktig beløp. Det kan være lurt å forhøre seg med utleieformidler, for å finne ut hva som er gjort feil.

Hvis dette er utleie av en sekundærbolig, altså bolig du ikke bor i selv, har du fradragsrett for alle kostnader som knytter seg til boligen og utleien.

Vedlikeholdskostnader, som for eksempel maling, bytte av lamper og andre reparasjonskostnader, kan i utgangspunktet trekkes fra.

Når det gjelder møbler og innbo, gjelder to ulike fradragsregler. For utleie av bolig som du har bodd i, og som du skal ta i bruk igjen selv i løpet av en treårsperiode, kan du trekke fra et standardfradrag tilsvarende 15 % av brutto leieinntekt.

For annen utleie kan du trekke fra alt av møbler som koster under 15.000 kroner direkte det året du gjør innkjøpet. Møbler og innbo som koster 15 000 kroner eller mer, kan saldoavskrives med 20 % per år. Har du for eksempel kjøpt en sofa som koster 20.000 kroner, kan denne sofaen avskrives det første året med 4 000 kroner, som kan trekkes fra leieinntekten. Det neste året er restverdien 16 000 kroner, og da blir 20 % av dette 3 200 kroner, som kan trekkes fra det andre året, osv.

Hvis dette er din primærbolig, altså en bolig du også bor i selv, får du ikke fradrag for vedlikeholdskostnader, møbler, innbo osv. Da gjelder et såkalt sjablongfradrag, som innebærer at du får et standardisert fradrag. Dette fradraget er på 10 000 kroner + 15 % det du tjener over 10 000.

Hilsen Huseierne ved Øistein

Verdsettelse av bolig

Jeg har hus ved fylkesvei, ikke fortau osv. 60km/t. Kommunen har verdi på ca 3,9 mill og Skatteetaten ca 6,5 mill. Kan jeg få ned verdien hos skatteetaten og hvordan går jeg frem? Hilsen Steinar

SVAR: Verdien i formuesskatten skal vurderes opp mot markedsverdien på boligen. Markedsverdien skal være utgangspunktet, både for formuesskatten (Skatteetaten) og eiendomsskatten (kommunen). Men husk at kommunen takserer bare hvert tiende år, så her kan det være et etterslep i verdien. Skatteetaten justerer verdiene hvert år, etter boligprisene i kommunen. Jeg råder deg til å sjekke hva tilsvarende boliger blir solgt for, eventuelt høre med en lokal eiendomsmegler om hva prisen på boligen din antakelig er. Da ser du om det er et utgangspunkt for å klage på formuesskatteverdien. Hvordan du klager finner du her: https://www.huseierne.no/alt-om-bolig/skatt--avgift/formuesverdi-pa-bolig-likningsverdi/ Mvh Huseierne v/Carsten

Fradrag når man leier ut på AirBnB

Med tanke på utleie til Airbnb, hvilke kostnader kan jeg ber om som fradrag når inntekene er skattepliktige. Tenker på strøm, internet, oppgradering/renovasjons kostnader, osv. Mvh Andy.

SVAR: Når det gjelder inntekter fra AirBnb, vil hva du kan trekke fra henge sammen med hvor mye du har leid ut. Har du drevet utleie i egen bolig, vil de første 10.000 kr i inntekt være skattefrie. Av resten av inntektene skattlegges du for 85 prosent av inntektene. Det vil i praksis si at du får et standardfradrag på 15 prosent. Da kan du ikke trekke fra noe annet.

Mer om det finner du her: https://www.huseierne.no/alt-om-bolig/skatt--avgift/skatt-ved-utleie-av-bolig/skatt-korttidsutleie-av-bolig/

Leier du ut en egen utleiebolig via AirBnB, skattlegges denne som vanlige utleieboliger, og da kan du trekke fra utgifter som strøm, og renovasjon. Mer om det her: https://www.huseierne.no/alt-om-bolig/skatt--avgift/skatt-ved-utleie-av-bolig/skattepliktig-utleie/

Mvh Huseierne v/Carsten

Viktige skattedatoer i 2021

16. mars: Skattemelding til lønnsmottakere og pensjonister sendes ut i puljer.

7. april: Alle skattemeldingene er sendt ut til lønnsmottakere og pensjonister.

30. april: Frist for å levere skattemeldingen (selvangivelsen) for lønnstakere og pensjonister.

31. mai: Frist for å levere skattemeldingen for personlig næringsdrivende.

31. mai: Frist for å betale restskatt uten renter.

Skatteoppgjøret for de første lønnsmottakere og pensjonister vil antakelig være klart i april-mai.

Skatteoppgjøret for alle er klart i slutten av oktober.

Listen oppdateres fortløpende med informasjon fra Skatteetaten.