Av: Carsten Henrik Pihl, forbruker- og kommunikasjonssjef i Huseierne

Boliglånsrenten nærmer seg seks prosent etter Norges Banks siste renteheving rett før sommerferien. Og sentralbanksjef Ida Wolden Bache har varslet minst enda en økning.

Les mer: Dobbelt renteheving fra Norges bank - Boliglånsrentene vil nærme seg 6 prosent

Vi i Huseierne vet fra Bokostnadsindeksen at renteutgifter på boliglånet er den største bokostnaden for de fleste. Og når bokostnadene er rekordhøye, må vi gjøre det lett for forbrukere å bytte bank.

I fjor var det bare 7 prosent av boliglånskundene som byttet bank, mens 16 prosent til reforhandlet boliglånet sitt. Det viser Forbrukerrådets bankundersøkelse for 2023:

Dette i året med tidenes renteoppgang. Tallet burde vær mye høyere.

Regjeringen har lovet bedre konkurranse, men...

I Hurdalsplattformen har regjeringen lovet å forbedre bankkonkurransen og gjøre det enklere å bytte bank:

"Jobbe for å gjøre banktjenester enkle og rimelige for vanlige folk, blant annet gjennom å gjøre det enklere å bytte bank og sørge for mer gjennomsiktighet av bankenes boliglånsrenter og øvrig prising av tjenester.", skriver regjeringen Støre i Hurdalsplattformen.

Vi i Huseierne har gått gjennom bankkonkurransen i Norge, og allerede i 2022 sendte vi over et notat til Finansdepartementet med konkrete forslag til forbedringer av bankkonkurransen.

Les mer: Les hele notatet til Finansdepartementet her! (PDF)

Målet med forslagene fra Huseierne er å øke konkurransen i bankmarkedet ved å gjøre markedet mer transparent og å sikre best mulig informasjon til forbrukerne. Det vil bidra til at forbrukerne styrker sin forhandlingsposisjon i møte med bankene.

Våre fire forslag er:

- Forbedret renteinformasjon i Finansportalen gjennom bankers rapportering av gjennomsnittlige renter på utbetalte boliglån

- Rapporteringsplikt for bankene om hvilke geografiske områder de tilbyr lån i

- Krav til offentliggjøring av data som danner grunnlag for bankers beslutninger om tildeling av og prissetting av lån – kommunescore og områdescore

- Tydeligere plassering av ansvar for tilsyn og økt satsing på tilsyn til forbrukernes beste

Forslagene er ment å løse utfordringen med at det norske bankmarkedet i dag er ganske uoversiktlig.

Dessverre har ikke regjeringen kommet med noen forslag for bedring av bankkonkurransen ennå. Men vi i Huseierne passer på å minne politikerne på dette når vi har sjansen.

Som her under høringen om Finansmarkedsmeldingen i mai i år:

PÅ STORTINGET: I mai i år snakket Huseiernes forbrukersjef Carsten Pihl om bankkonkurranse under Stortingets høring om finansmarkedsmeldingen. Du kan se opptak av innlegget her!

Forslag 1: Bedre oversikt over rentene på boliglån

Norske banker skal i dag rapportere renter på boliglån til Finansportalen. Dette er rentene fra bankenes «prislister». Men vi ser stadig at bevisste og ressurssterke forbrukere pruter seg frem til bedre vilkår enn hva som fremkommer av listene.

Bankene argumenterer med at dette er fordi det er en individuell avtale der låntakerens individuelle forhold tas hensyn til.

Utfordringen er at forbrukerne ikke har mulighet til å få kunnskap om hvor stort dette prutningmonnet er.

Dermed vil den aktive og ressurssterke bankkunde kunne få bedre lånevilkår enn den mindre aktive og ressurssterke kunden. Mange norske banker gir altså egentlig andre priser enn det som er oppgitt som listepris.

Huseierne mener at det må bli bedre renteoversikter, slik at det blir lettere å orientere seg i markedet. Det kan ikke fortsette å være slik at man faktisk må søke lån i en bank for å se hvilke vilkår man kan få.

For å forbedre renteoversiktene for bankene anbefaler Huseierne at bankene blir pålagt å rapportere sine faktiske gjennomsnittlige renter på utbetalte boliglån den siste måneden.

Denne renten skal oppgis samtidig med bankens listepris. Slik får forbrukeren sett hva som er listepris og hva som er gjennomsnittlig forhandlingsgrunnlag. Dette vil gi et godt informasjonsbilde for bankkundene.

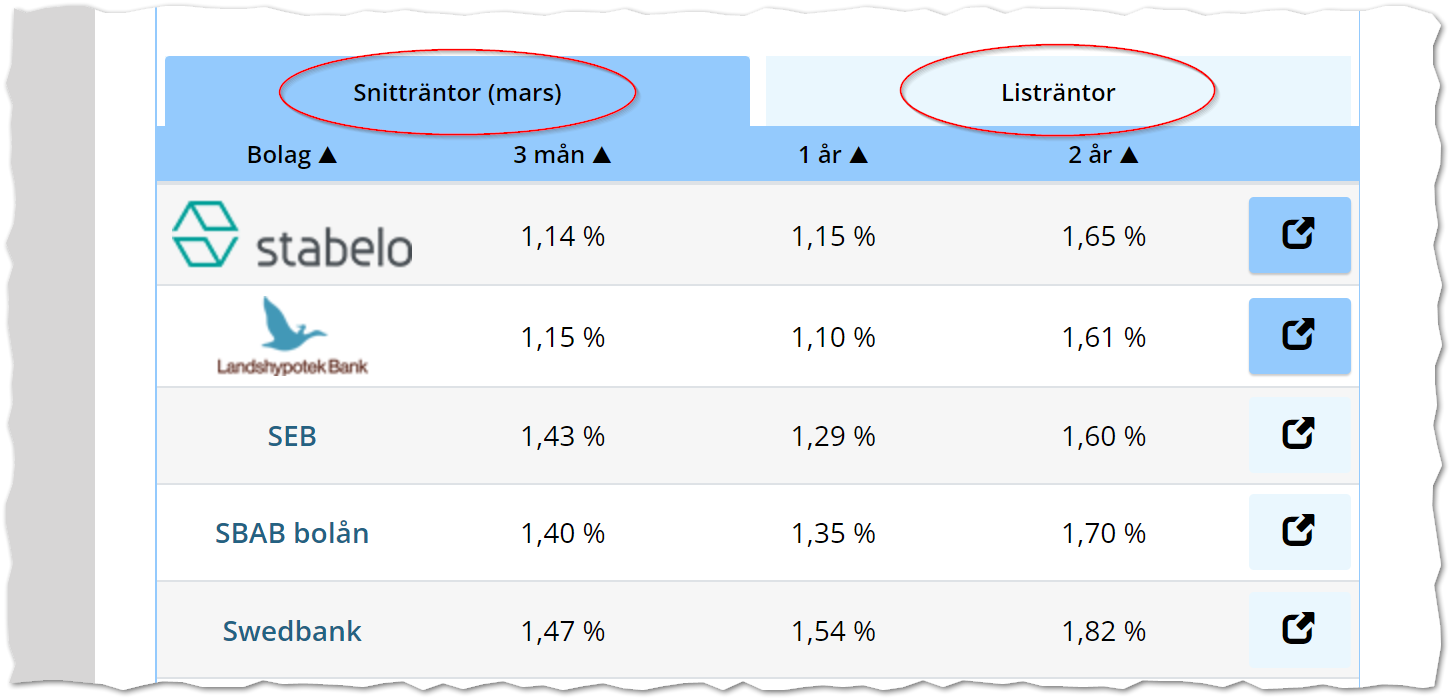

Dette systemet brukes allerede i dag i Sverige, og erfaringene derfra er gode får Huseierne bekreftet gjennom møter med svenske Finansinspektionen og forbrukerorganisasjonen Villaägarna. Analysefirmaet Copenhagen Economics har laget en rapport om svensk bankkonkurranse som viser at det byttes bank oftere i Sverige.

ENKLERE OVERSIKT: Svenske rentelister gjør det enkelt å sammenligne snittrenter og listerenter. (Faksimile fra Finansportalen.se)

Som det forklares på privatøkonomisidene til avisen Expressen.se:

«Utan snitträntan är det svårt att veta var du kan hitta det billigaste bolånet. Tidigare kunde du bara få en uppfattning om bankernas bolåneräntor genom att titta på listräntorna. Men den visar bara på den högsta räntan banken erbjuder, och ofta finns det rum för att pruta på räntan. Hur mycket du kan pruta är dock individuellt men med hjälp av snitträntan kan du få en uppskattning på hur stor rabatt du kan få.»

Forslag 2: Banker må oppgi hvilke områder de gir lån i!

Vi hører ofte fra finansnæringen at "Det er over 100 banker i Norge du kan søke lån i." Men de fleste bankene gir bare lån i begrensede geografiske områder.

I noen kommuner kan du få lån i over 30 banker, i andre kanskje bare tre, fire eller fem. Men det finnes ingen oversikt. For å bedre konkurransen - og renteoversiktene - mener vi i Huseierne at bankene må pålegges å rapportere hvilke kommuner de tilbyr lån i.

Huseierne mener at bankene derfor må oppgi hvilke områder de gir lån til.

Dette kan for eksempel gjøres slik at kommunenavn kan brukes for filtrering av resultater i for eksempel Finansportalen og andre tjenester som bruker dataene fra Finansportalen. Dermed vil forbrukerne få en mye bedre oversikt over hvilke banker som gir lån på hvilke steder.

Huseierne mener det videre bør vurderes om informasjon på kommunenivå gir god nok nøyaktighet, eller om man for eksempel skulle brukt postnummer for å få enda bedre detaljgrad.

Forslag 3: Du må få se hvordan banken vurderer huset ditt

Her er en hemmelighet norske banker ikke forteller oss:

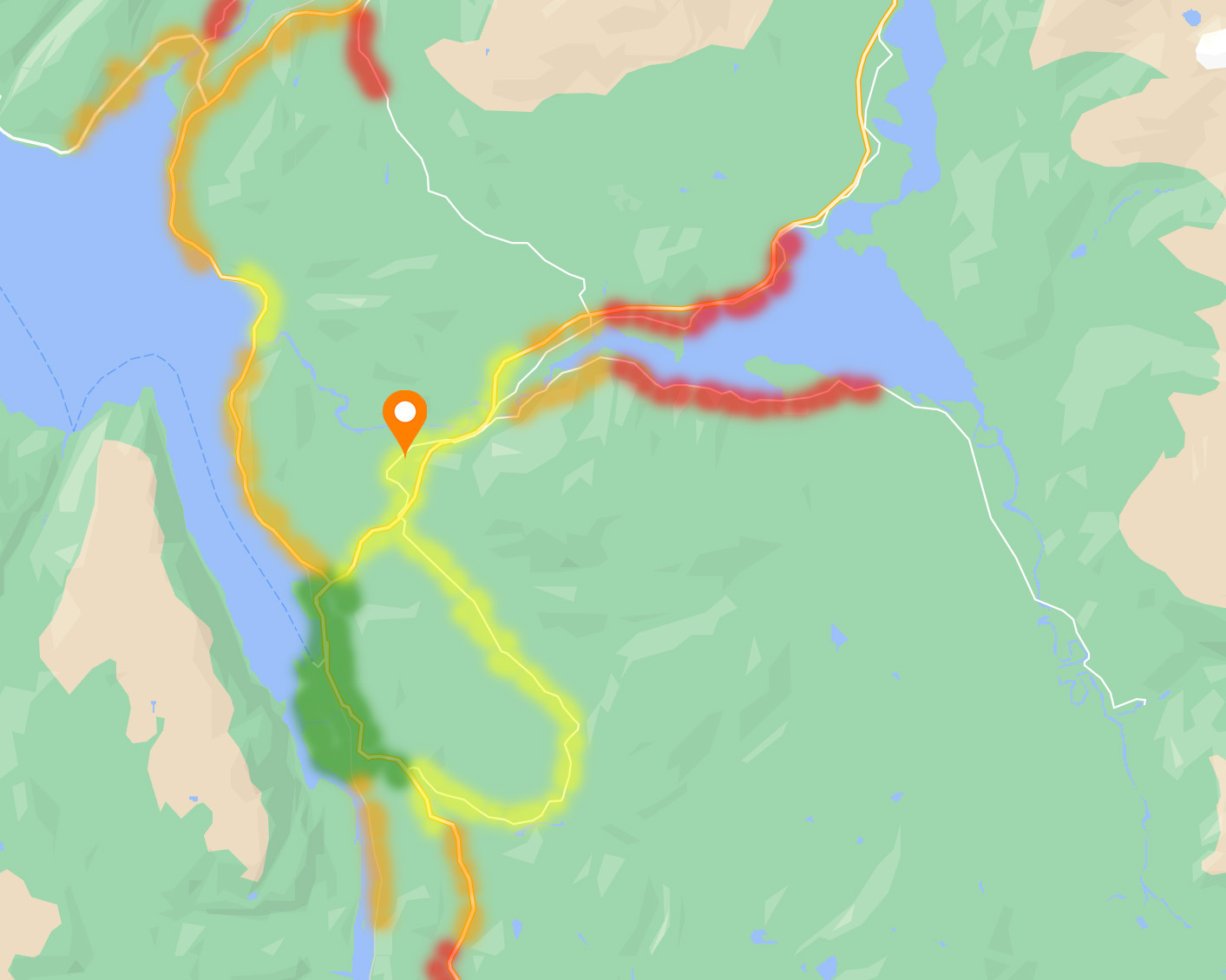

Bankene har en egen oversikt der alle boliger er vurdert. Boligen din ligger i grønn, gul eller rød sone. Dette kalles en "områdescore" og ligger til grunn for hvor mye du kan få i lån. Bankene vet om boligen din ligger i grønn, gul eller rød sone, men du får ikke tilgang til denne informasjonen.

Vi i Huseierne mener at denne informasjonen må være tilgjengelig for kundene. Dette er viktig informasjon når du skal prute på boliglånet.

Tilgangen til informasjonen, sammen med informasjonen om gjennomsnittlig rente, er viktig for å forstå hvilket rom man har til forhandlinger med banken.

Huseierne mener videre at databasene som leverer grunnlagsdata må kunne åpne tilgang for ulike oppslagstjenester som hjelper forbrukerne slik at dataene kan hentes over til disse tjenestene og brukes i rådgivning. Dette kan i dag være tjenester som Finansportalen, Virdi, Boligmappa, Renteradar, Penger.no mm.

Områdescore: Slik kan områdescore illustreres. I kartet vil man tydelig se ens egen bolig, og hvordan området der boligen ligger vurderes sammenlignet med andre områder i kommunen. Områdescoren baserer seg på prisnivå og antall omsetninger i området. Den graderes fra grønt som er en god score for et «velfungerende boligmarked» til rødt som er en dårlig score og indikerer et «ikke fungerende boligmarked». Dette er informasjon som bankene bruker i sin vurdering av om man får lån som forbruker og eventuelt under hvilke betingelser.

Forslag 4: Tilsynet med bankkonkurransen må forbedres

Et siste tiltak er å styrke tilsynet for å opprettholde konkurransen. Nå får bankene gjøre som de vil, uten at det får konsekvenser. Et eksempel: DNB har i over fire år latt være å rapportere renter på sitt kundeprogram SAGA – i strid med lovverket. Tilsynsmyndighetene har ikke tatt tak i dette.

Det er viktig ved innføring av nye og forbedrede regler for rapportering av rentevilkår at tilsynsansvaret plasseres klart. I dag er ikke dette ansvaret tilstrekkelig tydelig, men faller mellom flere ulike organer. Finansportalen driver med tilsyn av renteoversiktene og Forbrukertilsynet har ansvar for blant annet tilsyn av markedsføringen. I tillegg har Finanstilsynet ansvar for forbrukernes rettigheter.

Utfordringen med dette er at tilsynet med bankmarkedet er delt mellom ulike departement, da Finansportalen/Forbrukerrådet og Forbrukertilsynet ligger under Barne- og familiedepartementet, mens Finanstilsynet ligger under Finansdepartementet.

Huseierne anbefaler at det gis et klart tilsynsansvar for rapporteringen.

I tillegg må det bevilges nok midler til tilsynsorganet til at det skal kunne drives effektivt tilsyn. I dag forteller for eksempel Finansportalen om et etterslep på oppfølging av bankers rapportering av renter og rentevilkår.

Huseierne mener det må vurderes om tilsynet bør flyttes til Finanstilsynets avdeling for forbrukervern. Nærheten til Finanstilsynets andre avdelinger og Finansdepartementet er viktig, siden god konkurranse i bankmarkedet påvirker forbrukernes gjeldsbelastning.

Er det fare for lavere konkurranse fordi bankene får mer informasjon?

Ved innføring av krav til økt informasjon på bankmarkedet kommer det gjerne innvendinger fra konkurranseteoretikere om at økt informasjon kan gjøre at de næringsdrivende - i dette tilfellet bankene - vil kunne utnytte informasjonen til sin fordel. Og at dette igjen bidrar til lavere konkurranse.

Her vil vi påpeke at mye av informasjonen som vi etterspør er informasjon bankene har i dag, blant annet gjennom jevnlige rapporter fra analysefirmaer og tilgang til informasjonsdatabaser hos for eksempel Eiendomsverdi.

Det å sikre forbedret informasjon for forbruker vil derfor først og fremst jevne ut den asymmetrien som i dag finnes mellom næringsdrivende og forbrukere.

I tillegg er det viktig å peke på at man i Sverige ser at konkurransen bankene imellom har økt blant annet som følge av de nye reglene som ble innført i 2015. (Copenhagen Economics, “Competition in the Swedish banking sector”, 2019 )

Huseierne mener derfor det ikke er fare for lavere konkurranse ved å gi mer informasjon til forbrukerne.