Sara (23) og Herman (25) har akkurat fått nøklene til sin første bolig.

Etter å ha vært på mange visninger og deltatt i flere budrunder er de to jusstudentene endelig blitt lykkelige eiere av en treroms på Hovin i Oslo.

Det er god plass til en svingom på stuegulvet. Kun en seng og et TV-apparat har kommet på plass, resten av møblene må de bruke de neste dagene på å flytte.

– Vi var egentlig på jakt etter to rom og kjøkken, men måtte gi opp. Leilighetene gikk ofte flere hundre tusen kroner over takst, forteller Sara.

For det unge paret var det viktig å bo sentralt og i nærheten av offentlig transport. De ønsket seg også til et stille strøk uten for mye uteliv i helgene. De oppdaget ganske fort at mange andre var i samme ærend.

Etterspørselen etter oppussingsobjekter var også veldig stor, og de konkluderte med at det ikke nødvendigvis ville lønne seg å pusse opp selv.

De mistet nesten troen på at de skulle klare å kjøpe noe, og Herman hadde så å si gitt opp. Men så klarte Sara å overtale ham til å bli med på enda en visning – for å se på en treroms.

– Det var en søndag i slutten av januar, og det snødde som bare det, derfor var det ikke så mange andre på visning. Taksten var på 2,5 millioner. Vår absolutte smertegrense økonomisk var i underkant av 2,3 millioner, forteller Herman.

– Ingen andre la inn bud, og selger aksepterte supplerer Sara. – Det var flaks. Vi klarte altså å få leiligheten til under takst. Kanskje hadde de sympati med oss siden vi var førstegangskjøpere?

Nødvendig å spare

Inngangsbilletten til boligmarkedet i dag er 15 prosent av kjøpesummen. Dette er det du må kunne stille av kontanter for å få lån til å kjøpe den boligen du vil ha.

Det er dette som kalles egenkapitalkrav og som kredittilsynet har satt som betingelse for at du skal få kjøpe bolig. Dette er selve inngangsbilletten for å bli boligeier.

Men det er slettes ikke første gang det stilles krav til deg hvis du ønsker å etablere deg.

– Da jeg bygde hus var jeg faktisk nødt til å vise til fem år med sparing. Det var nærmest tvangssparing. Kunne du ikke vise til fem års sparing, fikk du heller ikke lån. Det fantes altså andre krav enn egenkapitalkrav. Det var jo litt av en inngangsbillett det også. Derfor blir det helt feil å grave seg ned og tro at boligmarkedet er et riddersprang unna. Å bli boligeier er kanskje nærmere enn mange tror, sier direktør Peter Batta i Huseiernes Landsforbund.

Både Sara og Herman har jobb ved siden av studiet. Derfor har de også klart å sette av penger til BSU. De hadde imidlertid ikke hatt nok egenkapital hvis ikke Herman hadde arvet 500000 kroner.

Uten hadde de sannsynligvis måttet vente til de var ferdig med utdannelsen.

– Å leie koster nesten like mye som å betale på et lån. Sentralt i Oslo må man betale 8 - 9 000 kroner pr. måned for en liten leilighet. Jeg bodde tidligere sammen med to venninner. Jeg hadde et soverom på seks kvadratmeter, likevel måtte jeg betale 5 000 kroner pr. måned, forteller Sara.

Hun er fra Kristiansand og var nødt til å flytte til hovedstaden. Herman var heldigere. Han er fra Oslo, og bodde hjemme til han var 23.

Tallenes tale

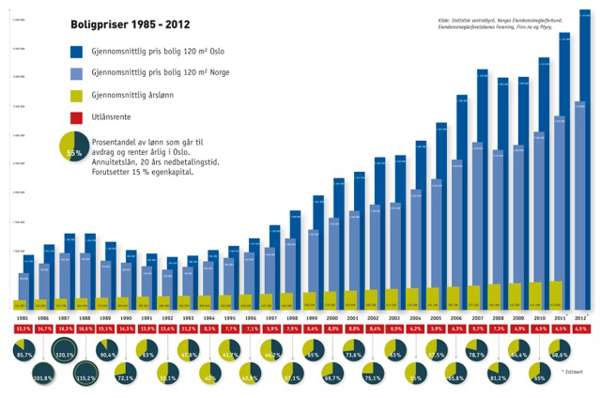

Siden 1985 og frem til i dag har boligprisene steget omtrent fem og en halv gang. I samme periode har lønnsnivået i Norge steget tre og en halv gang.

Allikevel bruker en gjennomsnittsnordmann i Norge i dag mindre av sine totale inntekter på å betjene boliglånet enn den gang. Det skyldes det ekstremt lave rentenivået.

Har man lånt 85 prosent av kjøpesummen til en gjennomsnittsbolig på 120 kvadratmeter, ville man i 1985 bruke 85,7 prosent av lønnen på renter og avdrag.

I 2011 kunne man nøye seg med å bruke 68,6 prosent av lønnen, viser beregninger Hus & Bolig har gjort.

Aller dyrest var det i 1987 og 1988. Rentenivået var skyhøyt, og da holdt det ikke med én lønn: Renter og avdrag utgjorde da henhholdsvis 120,1 og 115,2 prosent av inntekten.

I 1995 trengte man bare å bruke 41,7 prosent av lønnen.

– Dette tallet har variert med årene, men vi ligger helt klart på nedsiden av hva som kan kalles normalen. Skulle rentene plutselig øke til syv prosent ville vi måttet bruke 84 prosent av inntektene våre på å betjene boliglånet. Det ville vært på grensen, men en så drastisk og plutselig økning er det ingen grunn til å tro på, sier Batta.

Høyt forbruk og mye gjeld

Kunne vi spart mer? Det spør forbrukerøkonom Silje Sandmæl seg, samtidig som hun allerede egentlig sitter på svaret.

– Vi sparer overhodet ikke nok av inntektene vi har. Vi vet at norske lønninger har økt betraktelig de senere årene i likhet med boligprisene. Samtidig har ikke den generelle prisutviklingen på forbruks-varer økt voldsomt. Vi må tenke på hvordan vi bruker pengene våre og hva vi ønsker å få til med dem. Å tenke sparing på et mye tidligere stadium er viktig, sier forbrukerøkonom Silje Sandmæl i DNB.

Sparingen bør starte allerede mens man fortsatt bor hjemme, mener hun.

Tall fra SSB viser at vi vanligvis flytter hjemmefra når vi er 19 år gamle.

Tallene viser at i de minst sentrale kommunene hadde halvparten flyttet ut fra barndomshjemmet når de var 18,1 år. Dette er 1,4 år tidligere enn ungdom i de sentrale kommunene.

Årsaken er blant annet dårligere muligheter for videre utdanning på hjemstedet. I andre land i Europa bor man hjemme mye lengre.

I den korte perioden fra 2007 til 2011 økte kredittkortgjelden blant nordmenn fra 41 prosent til 67 prosent, ifølge tall fra Statens institutt for forbruksforskning.

Dette henger sammen med at tilbud av varer og tjenester har økt betraktelig.

– Vi har endret forbruksmønsteret vårt totalt i forbindelse med vår økte levestandard. Etter at Norge ble langt mer globalt orientert har vi fått et tilbud av varer og tjenester vi aldri har sett maken til. Vi omgir oss med dyre klær, dyre duppeditter og alle de kule tingene vi tidligere drømte om. Forbrukspresset har økt markant og vi ser også at vi bytter ut tingene våre langt hyppigere. I tillegg har vi en ekstrem kafékultur i Norge. Vi ønsker å gå ut å drikke kaffe og spise. Dette går naturligvis på bekostning av sparing, sier Sandmæl.

Også boligjelden har økt. Gjennomsnitts-nordmannen hadde nesten 1 million i lån i 2012. Unge par med små barn har dobbelt så stor gjeld, nærmere to millioner.

Men også andre grupper har nesten like mye. Men disse tallene skjuler også høyt forbruk.

– Nordmenns totale gjeld har økt betrak-telig, og det er flere faktorer som spiller inn. Aldri før har man sett flere seilbåter i båthavnene eller flere SUVer på norske veier som er finansiert gjennom boliglån. Gode betingelser gjør det attraktivt å låne penger med sikkerhet i boligen for å skaffe seg luksusvarer til en «billig» penge, sier Peter Batta.

Erling Dokk Holm, dekan ved Markedshøyskolen i Oslo, mener vår holdning til forbruk har endret seg gjennom årene.

– Det høye forbruket er et tegn på at klassiske dyder som sparing og nøysomhet ikke lenger er like viktige. Ser vi det fra et annet perspektiv, så er høyt forbruk også et uttrykk for at vi lever i et samfunn der ting og tjenester tillegges mening langt ut over selve nytteverdien. Hvis ingen syntes du er tøff når du kjører rundt i en svær firehjulsdrevet SUV, ville bilbutikkene hatt langt lavere salgstall. Nøysomhet var kjerneverdier i gårsdagens samfunn der et iøynefallende forbruk ble sett på som moralsk lavverdig. I dag er det i større grad slik at et høyt synlig forbruk gir folk en følelse av å være verdt noe, sier Dokk Holm.

Velg utkant

Leiligheten Sara og Herman har kjøpt, er velhold. Badet er relativt nytt, og veggene er nymalt. Paret vil gjerne pusse opp kjøkkenet som har store, røde, umoderne fliser mellom skaprekkene, og et fargesprakende vinylbelegg på gulvet, men de MÅ ikke.

Planløsningen er heller ikke optimal, men den fungerer.

De har som medlemmer av juristforbundet fått en rente på 3,35, men banken stiller krav om at de må tåle 5 prosent. Derfor vil de se an økonomien. Lånet er avdragsfritt til de er ferdig utdannet om to år.

Krav til komfort øker på alle områder. Ifølge SSB har størrelsen på boligen økt noe. Vi vil bo romsligere enn for 10 – 15 år siden. Det er også blitt langt vanligere med to bad.

Dokk Holm er forundret over at ungdom ikke i større grad flytter til drabantbyene.

– Sett fra et økonomisk perspektiv er det klokt å bo billig den første tiden, for så å avansere etter hvert som man får bedre økonomi og mer midler. Det som taler mot drabantbyene er at de i dag skulle være sentrumsområdet uten for byens hovedsentrum. I dag er det ikke slik. Edda kino på Kalbakken i Groruddalen ble åpnet i 1966. I 1997 ble den lagt ned. Dette var den eneste kinoen i et område med et befolkningsgrunnlag på rundt 130 000 mennesker. Det er nesten ikke til å fatte at de ikke får ha en kino. Samtidig har de større byene god offentlig kommunikasjon, spesielt i Oslo, sier Dokk Holm.

Fra den dyreste bydelen i Oslo til den billigste skiller det omtrent 100 prosent i pris, ifølge eiendomsmeglerbransjens boligprisstatistikk.

– Det forteller oss at ungdom må tenke bredere når de velger seg sin første bolig. Det er overhodet ingen menneskerett å bo i sentrum. Kjøp det du har råd til, og jobb deg videre derfra, er den klare tale fra Batta.

Batta mener det også ville vært bra på flere måter.

– Vi er redd for å få områder som er dominert av fremmedkulturelle. Dersom ungdom startet med å etablere seg i disse områdene ville vi få en fin miks av ungdom og barnefamilier med norsk og annen etnisk opprinnelse. Da ville vi også kanskje ha større forutsetninger for å lære litt om hverandre og ha forståelse for hverandres utfordringer. Kravene om komfort har økt parallelt med at vi ønsker å bo i de perfekte områdene.

– Boliger er blitt forbruksvare. At vi er blitt rikere, vet vi alle. Gjennomsnittlig eietid på bolig har gått kraftig ned, og det er kun hytta som blir værende i familien i mange år. Samtidig har vi fått en rikere middelklasse som etter hvert føler at de må hjelpe barna sine inn i boligmarkedet. Altså kjøper de barnas første leilighet. I Norge mener vi at å eie bolig er viktigere enn noe annet. Det er en moralsk verdi. Vi har en enorm eierinteresse og vi nedbetaler gjelden vår. Derfor fødes vi inn i en verden hvor vi vil arve våre foreldres boligmillioner. Men når majoriteten av folk gjør en ting, slutter man å diskutere på en rasjonell måte om det er riktig. Det er noe særnorsk med så høy eierandel, men vi vet ikke om det er den riktige løsningen, sier Erling Dokk Holm.

Dette stemmer godt med Huseiernes Landsforbunds observasjoner.

– Vi ser at unge i dag ønsker å komme til en ferdig pakke. De vil bo i sentrum og de vil bo i flotte leiligheter. Boligmarkedet ville ikke vært like vanskelig dersom de aller fleste startet med å pusse opp en to-roms i en av de billigere by-delene. Man må regne med å bygge seg opp. Det var ikke mulig å kjøpe seg en fet sentrumsleilighet før heller, sier Peter Batta.

Hjelp fra foreldre eller startlån

Nytt krav til egenkapital og stadig høyere priser gjør at rekordmange, hele 60 prosent, får hjelp av foreldrene sine når de skal kjøpe sin første bolig. Det viser en undersøkelse fra SpareBank 1.

Tidligere klarte syv av ti å etablere seg uten støtte utenfra.

Selv om Sara og Herman hadde oppspart kapital, fikk de hjelp fra Hermans mor. Hun har stilt egen bolig som sikkerhet frem til ungdommene er ferdig med studiene.

– Mor var forberedt på å hjelpe oss. Hun vil også kausjonere for søsteren min når hun skal kjøpe leilighet, forteller Herman.

En annen mulighet er startlån fra Husbanken. Rente- og avdragsbetingelsene er meget gode, og det er heller ikke krav om egenkapital.

Kommunalminister Liv Signe Navarsete har varslet at hun vil gå gjennom kommunenes praktisering av startlånordningen, men fortsatt er det mulig å søke. Ordningen skal være forbeholdt de som er «varig vanskeligstilte».

Dagens Næringsliv har imidlertid avslørt at til og med husholdninger med samlet inntekt på over en million kroner har fått startlån for å finanseiere boligdrømmen.